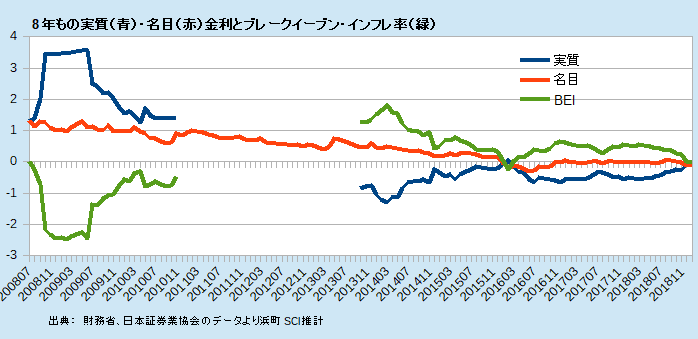

【グラフ】日本に忍び寄るマイルドなデフレ

日本に再びマイルドなデフレが忍び寄っている。

予想インフレ率の実測値であるブレークイーブン・インフレ率(BEI)からそんな心配が垣間見えてきた。

浜町SCIでは毎月、日米の国債利回り、物価連動国債利回りの表を整備し、ダウンロードできるよう掲載している。

以前は毎月コメントを公表していたのだが、アベノミクス開始後それを取りやめた。

異次元緩和の下の《公定金利》にコメントすることに大した意義が見い出しにくくなったからだ。

しかし、最近、再び金利、とりわけイールド・カーブ・コントロール(YCC)の直接の操作対象でない実質金利に注目する意味が出てきたかもしれない。

理屈より先に現実を見てみよう。

実質金利としているのは物価連動債利回り、名目金利としているのは固定金利の国債利回りである。

8年もの実質(青)・名目(赤)金利とブレークイーブン・インフレ率(緑)

BEIとは名目金利と実質金利の差で定義され、市場のインフレ予想の実測値という位置づけだ。

(日本の場合、市場の薄さから実質金利とBEIの精度という点でやや問題があるのだが、時系列での推移を見る限りある程度の意味はあるだろう。)

この8年のBEIが1月末で-0.02%と2016年2月末以来のマイナス圏に沈んだのだ。

これは、市場が今後8年間で物価がわずかに下落すると予想していることを意味する。

異次元緩和のリフレ効果は開始から1年で峠を越え、その後は低下が続いた。

多くの識者が量的緩和は短期決戦であるべきと語っていた話を裏づけるような展開だった。

市場の期待をアンカーする戦略は、1年経ったあたりからアンカーが外れてしまったようだ。

これを消費増税のせいにするのは都合のよい作戦だが、その後の推移を見ても本当にそれだけの問題なのかは明らかでない。

前回BEIが水面下に沈んだ2016年2月と言えば、日銀がマイナス金利導入を決定した翌月だ。

それまでBEIは低下を続けていた。

マイナス金利導入は一時的にネガティブに受け入れられたが、同年9月のイールド・カーブ・コントロール導入もあって、BEIは持ち直しの兆しを見せた。

しかし、そのBEIが昨年の夏あたりから再び低下を始めたのだ。

名目金利がYCCである程度固定されている中にあって、BEIの低下は主に実質金利の上昇によって起こった。

上昇を続ける米金利についに円金利が引きずられるような効果もあったのかもしれない。

あるいは、円の実質金利上昇に円高圧力を見い出す人もいるかもしれない。

7-8年の金利とは、日銀が最も景気刺激効果があると考えている年限だ。

そのBEIが低下している。

前回はこの時、政策対応が行われたが、今回はどうだろう。

やれる政策はあるのだろうが、同時に副作用も大きくなっている。

グラフ上のリーマン危機の時代と比べれば、今の段階はまだデフレというよりディスインフレだ。

これから大きな悪化がない限り深刻なデフレとはならず、マイルドなデフレというべき範囲にとどまろう。

では、このマイルドなデフレを、日銀は前回のように目の敵にするのだろうか。

日銀の公式見解は直に明らかになろう。

仮に日銀が、諸悪の根源を(マイルドでも)デフレと見るなら、政策対応でデフレ潰しにかかるだろう。

仮に、さほど大掛かりな対応を採らないなら、日銀は(マイルドな)デフレ犯人説を取り下げたことになる。

世間では、実は実質賃金が低下していたことで大騒ぎしている。

これは、異次元緩和やアベノミクスという政策の枠組み自体に対する疑問を投げかけている。

さらに日銀は、リフレという枠組み自体について、自ら踏み絵を踏まされることになる。