【輪郭】米長期金利の動向に注目

このところ米長期金利が上昇の兆しを見せている、かもしれない。

先週末は一時2.5%をつける場面があった。

2018年第4四半期に起こった株価の大幅調整は、FRB利上げとバランスシート縮小による金融環境の引き締まりへの意識が引き金となった。

長期金利が3%を上抜けたところで株価は下落を始めた。

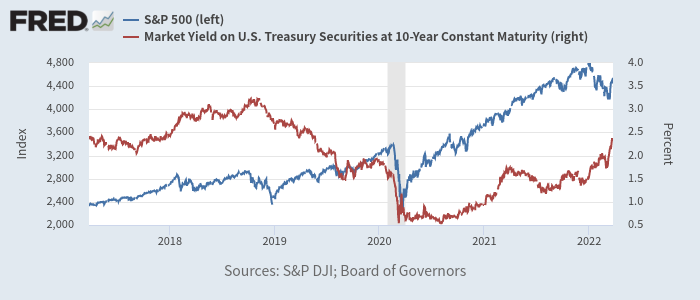

S&P 500(青、左)と米10年債利回り(赤、右)

もちろん3%までは近いようで遠い。

意識されるのはまず2%物価目標。

FRBが今後インフレを制御するのに成功すると予想する人、景気後退を予想する人なら、2%を超えた長期債は魅力を取り戻しつつあるだろう。

リスク資産の先行きを心配するなら、避難場所としての選択肢の1つとなるだろう。

だから一本調子に金利上昇するとは思えない。

そういう予想をしていたのが新たな債券王たちだ。

ジェフリー・ガンドラック氏は最近、米金利がピークを打った可能性があるとして、ポートフォリオにいくらか長期債を入れるべきと話している。

スコット・マイナード氏も、長期金利は2.00-2.25%のレンジから上抜けしないと予想していた。

しかし、実際には(少なくとも一見)レンジを上抜けしたように見える。

一方、トレンド転換の可能性を示していたのが、かつての債券王ビル・グロス氏だ。

長期金利が2.15%を超えるようなら上昇に転じ、大きなリスクになりうると話していた。

債券投資家の予想だから、やや慎重な見方と見るべきかもしれない。

債券にとってインフレは最大の敵だから、特に慎重にならせるのだ。

一方、リスク資産にとってインフレは必ずしも敵とは限らない。

2018年当時とは5%超のインフレ差があり、足元のインフレで計算した実質金利にも5%超の差がある。

(ただし、期待インフレ率で実質金利を計算すると、差は大幅に縮まる。)

仮に米経済の実質中立金利が大きく変わっていないなら、2018年当時より金融環境は緩和的ということになる。

これこそ米市場サイクルにおいて《最後のひと上げ》を引き起こす一つの断面だ。

景気が回復に向かい、経済が加熱し、インフレが起こり、実質金利が下がる。

だから、利上げ開始後しばらく、金融環境は景気回復前よりむしろ緩和的となり、リスク資産が上昇する。

その後、利上げが進行するが、なかなかインフレは収まらず、利上げがオーバーシュートする。

市場は先行きの景気後退を予想するかのように先にピークアウトし、追って景気後退がやってくる。

経験則はこんな感じになるだろう。

日本株もこの影響を受ける。

米景気が良好で利上げが進むと、日米金利差拡大により円安ドル高が進む。

景気はまだ良いから、日本株にも有利な時期になる。

もちろん、米市場・経済のピークアウトまでの話だ。

日米ともにジェットコースターのようなシナリオも排除すべきでない。

では、投資家・投機家はどう対処しうるだろう。

私たちにはどんな選択肢があるのか。

長期投資の覚悟があるなら何もしない(投資したまま)。

短期のスリルを楽しみたいなら(例えば数ヶ月)ホールドして後に売り。

バランス型なら、上がったら少し売り、下がったら少し買い。

スリルがいやなら売っておく。

結局選択肢はいつも同じ。— 山田 泰史 (@Yash_Yamada) March 27, 2022

実は選択肢はいつもたいして変わらない。

大切なのは、自分が何者なのかを確認することに尽きる。

- 長期投資家: サイクルを超えて投資する覚悟があるはずだから、何もしない。

あるとしても、銘柄入れ替えなどファイン・チューニングにとどまるはずだ。 - 投機家: 短期のスリルを楽しむため、マーケット・タイミングを試みる。

仮に上述のシナリオを真に受けるなら、例えば数ヶ月買いまたはホールドして後に売り。

つまり順張り投資。 - バランス型: 上がったら少し売り、下がったら少し買い、決めてあるポートフォリオのリスク構成比を保つ。

結果的に逆張り投資。

バランス型なのに安易に煩雑にバランスを変更してしまえば、投機になってしまう。 - 背を向ける: 心の平安を重視し、リスク資産を売り払う。

もっとも、仮にリスク資産が上昇しお隣さんが儲かったり、インフレが進めば、心が平安を保てるかどうかはわからない。

人間がヤヌスの顔を持っていけないという法はない。

大切なのは、どんな顔をどれだけ持つかを自覚しておくことだろう。

(このコラムは浜町SCI 山田泰史のツイートを再構成・加筆したものです。)