【グラフ】米市場がバブルと崩壊を繰り返すワケ

米国株市場は過去2回の景気後退局面で極めて深い谷を経験している。

これを引き起こしたのは何だったろう。

これを考える上で重要なのは、過去2回の深い谷が決していつものことではないということだ。

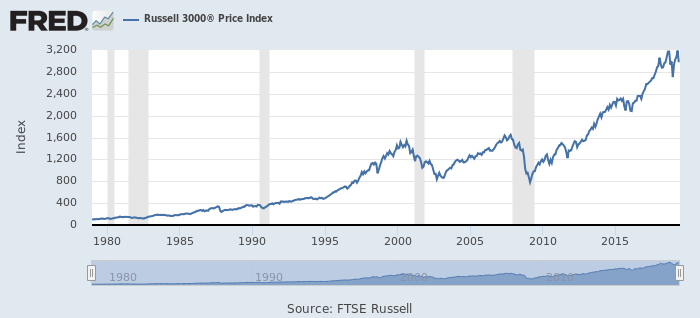

1980年以降の米株価の推移を見てみよう。

米株価(Russell 3000)

これを見てわかるのは、いかにドットコム・バブル崩壊、サブプライム/リーマン危機での下げが大きかったかということだ。

これらに比べたら、その前の景気後退期(1990年-)や1987年のブラックマンデーの下げなど取るに足りないことがわかる。

下げ幅も小さかったし、比較的短期間で回復している。

(日本はこの頃から暗黒の四半世紀を迎えたのにだ。)

何がこの差をもたらしたのか。

避けて通れないのが超長期の金利低下局面にあった点だ。

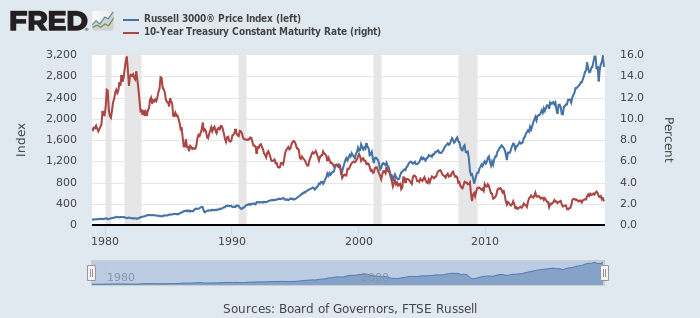

米株価(Russell 3000、青)と米10年債利回り(赤)

長期金利が5%を超えるような世界と、5%を切るような世界では、資産価格の動きに変化があって当たり前なのだ。

ウォートンのジェレミー・シーゲル教授はよく理論株価をイメージする方法として、分子に利益、分母に金利を置いてみるといいという。

分母にたとえば6%または3%を置くのでは、商への効き方が異なることがわかるはずだ。

(実際には、それぞれリスク・プレミアムを足すので、効き方の差は小さくなるが、結論は変わらない。)

この金利低下をもたらした要因はいくつもあり、いろいろな層でとらえることができる。

政策面で言えば、米財政の悪化、金融政策の多用なども挙げられよう。

財政悪化は経済成長の重しになってきた可能性があるし、長く強い金融政策はバブル醸成を助長したかもしれない。

なぜFRBの金融政策はバブルを助長してしまうのか。

それを垣間見せるコメントがFRBのクオールズ副議長からあった。(Reuters)

「金融の脆弱性がマクロ経済的なリスクに発展する可能性があるとの証拠は示されているものの、金融政策は金融の脆弱性ではなく、失業とインフレの見通しに基づき運営される必要があるとの全般的なコンセンサスが台頭している」

つまり、FRBはそのデュアル・マンデートである雇用と物価安定のための組織であるとのコンセンサスが強まっているというのだ。

副議長は「金融政策を運営するに当たり金融安定を考慮する必要があるとの見解も表明した」そうだから、目くばせはしているのだろう。

しかし、多くの日本人からすると、優先順位の置き方に違和感を覚えるのではないか。

日本でも金融庁が金融検査を担っているが、日銀も考査を行っている。

日本の金融システムの健全性の維持について日銀が責任を共有しないと考える土壌にはない。

しかし、米社会におけるFRBはそうではないのだ。

金融業における規制緩和を求める声は大きくなっており、これはさらにFRBの関与を軽くしてしまうかもしれない。

理由はともあれ、多くの人が世界中で物価が上がりにくくなっていることを認めている。

金融緩和をして、失業率が下がっても、問題となるような物価上昇が起こらない。

マクロの数字である失業率が下がっても、格差の存在などから、ミクロな雇用・景気への不満は絶えない。

それにこたえるために中央銀行は金融緩和を続ける。

物価は上がらない。

金融安定は主たる要件ではない。

だから、資産インフレだけは進む。

金利は低く、資産価格は上がりやすい。

資産市場が崩れれば下げは大きくなり、後講釈でバブルが証明される。

資産市場が崩れなければ持続可能な上昇だとしてバブルではないとされ、金融緩和の余地が大きくなる。

今がどちらかはわからない。

ただ、最初のグラフを見る限り、素朴な猿知恵として、未来永劫上げが続くようには思えない。

バブルとは意外なものだ。

明らかにおかしな高値からさらに上げることも多い。

最後の最後まで恩恵を受けたければ、ポジションをすべて閉じてはいけない。

もう十分と思うなら、すべてを閉じて、数年間死んだふりをするのかもしれない。